lunes, 22 de noviembre de 2010

falacia

Inventario

View more presentations from susamaria.

Autoevaluación

1Soy una persona responsable cumplo con mis deberes y obligaciones

Soy competente, en el ser, en el saber, en hacer y en el convivir mi minota es de 4.6

Soy competente, en el ser, en el saber, en hacer y en el convivir mi minota es de 4.6

domingo, 21 de noviembre de 2010

martes, 16 de noviembre de 2010

noticia economica

El presidente del Consello Económico e Social, Pablo Egerique, ha asegurado que no tiene "noticia" de que el presidente de la Xunta, Alberto Núñez Feijóo, vaya a "renovar, cesar o cambiar" a los miembros de este órgano consultivo que están en situación de interinidad, y entre los que él mismo se encuentra, desde julio de 2008.

Asimismo, ha destacado el volumen de asuntos que registra anualmente este órgano y, además, lo ha hecho en comparación con otras comunidades autónomas, de manera que rechaza que el CES esté "puenteado" por parte de la Xunta y observa que ésta le envía a consulta, salvo excepciones, todos los asuntos de interés económico y social.

En la rueda de prensa para presentar el informe del Consello en 2009, Egerique ha recordado que la renovación de este órgano "depende del presidente de la Xunta". "No tengo noticia de que vaya a ser renovado, cesado o cambiado, no puedo contestar, tendrá que contestar el presidente", ha manifestado para, a renglón seguido, expresar su "total disposición" a la Administración gallega.

De hecho, ha asegurado que "así lo sabe" el Ejecutivo autonómico, puesto que, aclara, "así" debe ser cuando se trata de cargos de libre designación. "No tengo ninguna noticia, si la tuviese la daba", ha afirmado y remachado que se trata de una situación que asume "con las consecuencias que puede tener en un momento determinado".

Asimismo, ha destacado el volumen de asuntos que registra anualmente este órgano y, además, lo ha hecho en comparación con otras comunidades autónomas, de manera que rechaza que el CES esté "puenteado" por parte de la Xunta y observa que ésta le envía a consulta, salvo excepciones, todos los asuntos de interés económico y social.

En la rueda de prensa para presentar el informe del Consello en 2009, Egerique ha recordado que la renovación de este órgano "depende del presidente de la Xunta". "No tengo noticia de que vaya a ser renovado, cesado o cambiado, no puedo contestar, tendrá que contestar el presidente", ha manifestado para, a renglón seguido, expresar su "total disposición" a la Administración gallega.

De hecho, ha asegurado que "así lo sabe" el Ejecutivo autonómico, puesto que, aclara, "así" debe ser cuando se trata de cargos de libre designación. "No tengo ninguna noticia, si la tuviese la daba", ha afirmado y remachado que se trata de una situación que asume "con las consecuencias que puede tener en un momento determinado".

CUESTIONARIO NOMINA

1. SEGUN LA FORMA DE PAGO, CUALES SON LAS DOS MODALIDADES DEL SALARIO?

a. Bonificaciones y sobresueldos

b. Contraprestaciones

c. Dinero y en especie

d. Ninguna de las anteriores

2. PORQUE TIPOS DE RETRIBUCION ESTA INTEGRADO EL SALARIO?

a. Variable y retribución

b. Ordinaria y extraordinaria

c. Fija o estable

3. NO CONSTITUYEN SALARIO

a. Vacaciones y alojamiento

b. Propinas y transporte

c. Primas, bonificaciones y utilidades

4. EN CUANTO ESTA EL SALARIO MINIMO MENSUAL LEGAL VIGENTE:

a. $515.000

b. $640.000

c. $400.000

d. $710.000

5. EN CUANTO ES EMBARGABLE EL SALARIO MINIMO MENSUAL?

a. 3 parte

b. 8 parte

c. 6 parte

d. 5 parte

6. EN CUANTAS HORAS ES COMPRENDIDO EL TRABAJO NOCTURNO?

a. Veintidós (10 pm) y seis (6 am)

b. Seis y dieciocho

c. Veinte y seis

7. LA DURACION DE LA JORNADA ORDINARIA DE TRABAJO POR DIA ES:

a. 10 horas

b. 12 horas

c. 8 horas

8. QUIENES TIENE DERECHO AL AUXILIO DE TRANSPORTE?

a. Los empleados que obtengan mas de 2 SMMLV

b. Empleados que devenguen hasta 2 SMMLV

c. Empleados con 3 SMMLV

9. EN CUANTO ESTA EL AUXILIO DE TRANSPORTE DESDE ENERO 1?

a. $50.000

b. $61.500

c. $72.000

10. LAS HORAS EXTRAS SE PUEDEN EXCEDER A:

a. 2 horas diarias y 12 semanales

b. 4 horas diarias y 15 semanales

c. 1 hora diaria y 6 semanales

a. Bonificaciones y sobresueldos

b. Contraprestaciones

c. Dinero y en especie

d. Ninguna de las anteriores

2. PORQUE TIPOS DE RETRIBUCION ESTA INTEGRADO EL SALARIO?

a. Variable y retribución

b. Ordinaria y extraordinaria

c. Fija o estable

3. NO CONSTITUYEN SALARIO

a. Vacaciones y alojamiento

b. Propinas y transporte

c. Primas, bonificaciones y utilidades

4. EN CUANTO ESTA EL SALARIO MINIMO MENSUAL LEGAL VIGENTE:

a. $515.000

b. $640.000

c. $400.000

d. $710.000

5. EN CUANTO ES EMBARGABLE EL SALARIO MINIMO MENSUAL?

a. 3 parte

b. 8 parte

c. 6 parte

d. 5 parte

6. EN CUANTAS HORAS ES COMPRENDIDO EL TRABAJO NOCTURNO?

a. Veintidós (10 pm) y seis (6 am)

b. Seis y dieciocho

c. Veinte y seis

7. LA DURACION DE LA JORNADA ORDINARIA DE TRABAJO POR DIA ES:

a. 10 horas

b. 12 horas

c. 8 horas

8. QUIENES TIENE DERECHO AL AUXILIO DE TRANSPORTE?

a. Los empleados que obtengan mas de 2 SMMLV

b. Empleados que devenguen hasta 2 SMMLV

c. Empleados con 3 SMMLV

9. EN CUANTO ESTA EL AUXILIO DE TRANSPORTE DESDE ENERO 1?

a. $50.000

b. $61.500

c. $72.000

10. LAS HORAS EXTRAS SE PUEDEN EXCEDER A:

a. 2 horas diarias y 12 semanales

b. 4 horas diarias y 15 semanales

c. 1 hora diaria y 6 semanales

CUESTIONARIO DE RETENCION EN LA FUENTE

1. LA RETENCION EN LA FUENTE ES:

a. Mecanismo de recaudo

b. Sistema financiero

c. Agua contenida

d. Ninguna de las anteriores

2. LA RETENCION EN LA FUENTE APLICA SOBRE:

a. Un préstamo

b. Un valor

c. Un pago

d. Una compra

3. EN QUE ARTICULO SE IDENTIFICAN LOS AGENTES RETENEDORES?

a. 123 de la Constitución Política

b. 1023 del Código de comercio

c. 368 del ETC

d. Ninguna de las anteriores

4. SON AGENTES RETENEDORES:

a. Albañiles

b. Deportistas

c. Policía

d. Personas jurídicas

5. EN CUAL DE LOS ARTICULOS IDENTIFICAMOS A LAS OBLIGACIONES DE AGENTES?

a. 540 del Código de comercio

b. 382 del ETC

c. 1200 del ETC

6. LAS OBLIGACIONES DE LOS AGENTES RETENEDORES:

a. Declarar y consignar a favor de la DIAN

b. Expedir certificados

c. Retener cuando realizan un pago

d. Todas las anteriores

7. EN EL ARTICULO 369 DEL ETC NO SE ENCUENTRAN SUJETOS A LA RETENCION

a. Fuente

b. Personas naturales

c. Empresas industriales

d. Profesores

8. LOS PAGOS Y ABONOS PERTENECEN A:

a. Estado

b. Nación

c. Departamento

d. Ciudad

9. NO SON AGENTES CONTRIBUYENTES (SELECCIONAR VARIAS OPCIONES)

a. Invalidez, parafiscales

b. Salud

c. Pensión

d. Cesantías

10. QUE SIGNIFICA ETC?

a. Etcétera

b. Excelente

c. Estatuto Tributario Colombiano

d. El Tiempo Corre

Publicado por JULIANA HENAO en 07:04 0 comentarios

a. Mecanismo de recaudo

b. Sistema financiero

c. Agua contenida

d. Ninguna de las anteriores

2. LA RETENCION EN LA FUENTE APLICA SOBRE:

a. Un préstamo

b. Un valor

c. Un pago

d. Una compra

3. EN QUE ARTICULO SE IDENTIFICAN LOS AGENTES RETENEDORES?

a. 123 de la Constitución Política

b. 1023 del Código de comercio

c. 368 del ETC

d. Ninguna de las anteriores

4. SON AGENTES RETENEDORES:

a. Albañiles

b. Deportistas

c. Policía

d. Personas jurídicas

5. EN CUAL DE LOS ARTICULOS IDENTIFICAMOS A LAS OBLIGACIONES DE AGENTES?

a. 540 del Código de comercio

b. 382 del ETC

c. 1200 del ETC

6. LAS OBLIGACIONES DE LOS AGENTES RETENEDORES:

a. Declarar y consignar a favor de la DIAN

b. Expedir certificados

c. Retener cuando realizan un pago

d. Todas las anteriores

7. EN EL ARTICULO 369 DEL ETC NO SE ENCUENTRAN SUJETOS A LA RETENCION

a. Fuente

b. Personas naturales

c. Empresas industriales

d. Profesores

8. LOS PAGOS Y ABONOS PERTENECEN A:

a. Estado

b. Nación

c. Departamento

d. Ciudad

9. NO SON AGENTES CONTRIBUYENTES (SELECCIONAR VARIAS OPCIONES)

a. Invalidez, parafiscales

b. Salud

c. Pensión

d. Cesantías

10. QUE SIGNIFICA ETC?

a. Etcétera

b. Excelente

c. Estatuto Tributario Colombiano

d. El Tiempo Corre

Publicado por JULIANA HENAO en 07:04 0 comentarios

CUESTIONARIO DE LEGALIZACION

1. LOS IMPUESTOS SON NECESARIOS PARA: ( ESCOJE DE DOS A TRES RESPUESTAS CORRECTAS)

a. la realización de actividades por el estado

b. Apoyo social, justicia y obras de infraestructura

c. Pensión y seguridad social.

d. Todas las anteriores.

2. PARA FORMALIZAR UNA EMPRESA SE DEBE TENER EN CUENTA LOS SIGUIENTES TIPOS:

a. comercial, de funcionamiento, tributaria y seguridad laboral

b. Integral, comunal y ambiental

c. constitucional, solida y regional

3. SE ENCUENTRAN EN CAPACIDAD PARA LEGALIZAR UNA EMPRESA LOS SIGUIENTES:

a. personas naturales

b. sociedad comercial

c. sociedades civiles

d. todas las anteriores

e. ninguna de las anteriores

4. LA SOCIEDAD COMERCIAL LEGALIZA UNA EMPRESA, DENOMINÁNDOLA ASÍ:

a. Unipersonal

b. Individual

c. De hecho y Anónima

d. Ninguna de las anteriores

5. LAS COOPERATIVAS SE CENTRAN EN CIERTAS UTILIDADES, SEGÚN SU OBJETIVO. INDIQUE CUÁLES SON SUS DERIVADOS

a. cooperativas Administradoras

b. Cooperativas especializadas

c. Cooperativas comunista

d. cooperativa adaptativa

e. Ninguna de las anteriores

6. LAS SOLICITUDES DE PATENTES SON LAS SIGUIENTES:

a. patente de invención

b. Identidad municipal

c. Acuerdo de inversión

d. Todas las anteriores

7. LOS MODELOS DE UTILIDAD TIENEN EL SIGUIENTE PLAZO DE DURACIÓN:

a. 30 años antes de presentarlo

b. 10 años desde la fecha de presentación

c. 1 año despues de la utilidad

d. Ninguna de las anteriores

8. LAS MARCAS DE LOS PRODUCTOS PODEMOS DINTINGUIRLAS DE OTRAS POR MEDIO DE:

a. palabras o combinación de palabras

b. imagenes de otra marca con añadiduras

c. Utilizando imagenes ocultando la legitimidad

d. Todas las anteriores

9. PARA MANTENER LA ESTABILIDAD DE UNA MARCA ES NECESARIO RENOVARLA EN UN PERIODO DE:

a. 9 años contados desde su creación

b. 2 meses antes de una demostración

c. 10 años despues de la perdida de vigencia

d. 10 años antes de la segunda demostración.

10. LOS COMERCIANTES PRESENTAN UNA SERIE DE DEBERES QUE DEBEN CUMPLIR, DEBIDO A SUS CARGOS ( ESCOJE DOS DE LAS RESPUESTAS):

a. Comenzar su negocio sin inscripciones

b. desechar la correspondencia

c. Matricularse en el registro mercantil

d. llevar contabilidad

e. todas las anteriores

a. la realización de actividades por el estado

b. Apoyo social, justicia y obras de infraestructura

c. Pensión y seguridad social.

d. Todas las anteriores.

2. PARA FORMALIZAR UNA EMPRESA SE DEBE TENER EN CUENTA LOS SIGUIENTES TIPOS:

a. comercial, de funcionamiento, tributaria y seguridad laboral

b. Integral, comunal y ambiental

c. constitucional, solida y regional

3. SE ENCUENTRAN EN CAPACIDAD PARA LEGALIZAR UNA EMPRESA LOS SIGUIENTES:

a. personas naturales

b. sociedad comercial

c. sociedades civiles

d. todas las anteriores

e. ninguna de las anteriores

4. LA SOCIEDAD COMERCIAL LEGALIZA UNA EMPRESA, DENOMINÁNDOLA ASÍ:

a. Unipersonal

b. Individual

c. De hecho y Anónima

d. Ninguna de las anteriores

5. LAS COOPERATIVAS SE CENTRAN EN CIERTAS UTILIDADES, SEGÚN SU OBJETIVO. INDIQUE CUÁLES SON SUS DERIVADOS

a. cooperativas Administradoras

b. Cooperativas especializadas

c. Cooperativas comunista

d. cooperativa adaptativa

e. Ninguna de las anteriores

6. LAS SOLICITUDES DE PATENTES SON LAS SIGUIENTES:

a. patente de invención

b. Identidad municipal

c. Acuerdo de inversión

d. Todas las anteriores

7. LOS MODELOS DE UTILIDAD TIENEN EL SIGUIENTE PLAZO DE DURACIÓN:

a. 30 años antes de presentarlo

b. 10 años desde la fecha de presentación

c. 1 año despues de la utilidad

d. Ninguna de las anteriores

8. LAS MARCAS DE LOS PRODUCTOS PODEMOS DINTINGUIRLAS DE OTRAS POR MEDIO DE:

a. palabras o combinación de palabras

b. imagenes de otra marca con añadiduras

c. Utilizando imagenes ocultando la legitimidad

d. Todas las anteriores

9. PARA MANTENER LA ESTABILIDAD DE UNA MARCA ES NECESARIO RENOVARLA EN UN PERIODO DE:

a. 9 años contados desde su creación

b. 2 meses antes de una demostración

c. 10 años despues de la perdida de vigencia

d. 10 años antes de la segunda demostración.

10. LOS COMERCIANTES PRESENTAN UNA SERIE DE DEBERES QUE DEBEN CUMPLIR, DEBIDO A SUS CARGOS ( ESCOJE DOS DE LAS RESPUESTAS):

a. Comenzar su negocio sin inscripciones

b. desechar la correspondencia

c. Matricularse en el registro mercantil

d. llevar contabilidad

e. todas las anteriores

CUESTIONARIO DE ADMINISTRACION

1. QUE BUSCA LA ADMINISTRACION?

a. planear, organizar, dirigir

b. prever, coordinar

c. integrar y controlar cualquier organismo social en busca de sus objetivos

d. todas las anteriores

2. QUE ES ADMINISTRAR?

a. Una ciencia

b. Es la acción de dirigir un grupo social tratando de obtener de ellos la mayor productividad

c. Gobernar grupos sociales

d. Ninguna de las anteriores

3. CUALES FACTORES INFLUYEN EN LA ADMINISTRACION?

a. Economia, ahorro, cambio

b. Tecnológico, social y grupal

c. Económico, tecnológico, social, ecológico y ético

d. Todas las anteriores

4. LA ADMINISTRACION ES CONSIDERADA COMO:

a. Ciencia, arte y técnica

b. Acción

c. Gobernar grupos

d. Eje

5. CUANTAS HABILIDADES ADMINISTRATIVAS HAY?

a. Ocho

b. Cinco

c. Cuatro

d. Seis

6. A QUE HABILIDAD PERTENECE EL COOPERATIVISMO, TRABAJO EN EQUIPO?

a. Habilidad de diseño

b. Habilidad conceptual

c. Habilidad humana

d. Habilidad técnica

7. A QUE PERTENECE EL GRUPO DE EMPLEADOS QUE REALIZAN UN TRABAJO SIMILAR EN UNA AREA DE TRABAJO COMUN?

a. Círculos de calidad

b. Área de trabajo

c. Productividad

8. PARA QUE SON LOS CIRCULOS DE CALIDAD?

a. Identificar, seleccionar

b. Analizar problemas y posibilidades de mejora

c. Recomendar soluciones

d. Todas las anteriores

9. SEGÚN EL CRITERIO DE LA TECNOLOGIA, LAS EMPRESAS PUEDEN SER:

a. Publicas o estatales

b. Microempresas

c. Manufactureras, intermedias y de tecnología avanzada

d. Todas las anteriores

10. COMO SE LE LLAMA A LA PERSONA ENCARGADA DE DIRIGIR A UN GRUPO SOCIAL Y QUE TRATA DE CUMPLIR UN OBJETIVO?

a. Socio

b. Administrador

c. Persona natural

d. Gerente

a. planear, organizar, dirigir

b. prever, coordinar

c. integrar y controlar cualquier organismo social en busca de sus objetivos

d. todas las anteriores

2. QUE ES ADMINISTRAR?

a. Una ciencia

b. Es la acción de dirigir un grupo social tratando de obtener de ellos la mayor productividad

c. Gobernar grupos sociales

d. Ninguna de las anteriores

3. CUALES FACTORES INFLUYEN EN LA ADMINISTRACION?

a. Economia, ahorro, cambio

b. Tecnológico, social y grupal

c. Económico, tecnológico, social, ecológico y ético

d. Todas las anteriores

4. LA ADMINISTRACION ES CONSIDERADA COMO:

a. Ciencia, arte y técnica

b. Acción

c. Gobernar grupos

d. Eje

5. CUANTAS HABILIDADES ADMINISTRATIVAS HAY?

a. Ocho

b. Cinco

c. Cuatro

d. Seis

6. A QUE HABILIDAD PERTENECE EL COOPERATIVISMO, TRABAJO EN EQUIPO?

a. Habilidad de diseño

b. Habilidad conceptual

c. Habilidad humana

d. Habilidad técnica

7. A QUE PERTENECE EL GRUPO DE EMPLEADOS QUE REALIZAN UN TRABAJO SIMILAR EN UNA AREA DE TRABAJO COMUN?

a. Círculos de calidad

b. Área de trabajo

c. Productividad

8. PARA QUE SON LOS CIRCULOS DE CALIDAD?

a. Identificar, seleccionar

b. Analizar problemas y posibilidades de mejora

c. Recomendar soluciones

d. Todas las anteriores

9. SEGÚN EL CRITERIO DE LA TECNOLOGIA, LAS EMPRESAS PUEDEN SER:

a. Publicas o estatales

b. Microempresas

c. Manufactureras, intermedias y de tecnología avanzada

d. Todas las anteriores

10. COMO SE LE LLAMA A LA PERSONA ENCARGADA DE DIRIGIR A UN GRUPO SOCIAL Y QUE TRATA DE CUMPLIR UN OBJETIVO?

a. Socio

b. Administrador

c. Persona natural

d. Gerente

lunes, 15 de noviembre de 2010

En el mensaje Nº 500 de este foro quiero compartir con ustedes un pensamiento que hace rato me viene girando en la cabeza y recién pasé a palabras en respuesta a un email que recibí.

Se trata de una analogía entro los sueños y la vida.

Vendría a ser algo así:

-En los sueños vivimos como ciegos, sin darnos cuenta de nada, ni tener idea de en qué estado de conciencia estamos, con lo cual puede ser una experiencia sin sentido, ya que no siquiera la entendemos. Pero si estamos atentos, podemos despertar a la lucidez, tener control, y un mayor entendimiento de lo que ocurre a nuestro alrededor. Así le damos a las cosas su verdadero valor.

-En la vida pasa algo similar. Muchas veces vivimos como ciegos, sin ser concientes de nuestra propia muerte. Sin poner las cosas en su lugar, preocupándonos por tonterías, porque nos falta esa lucidez, como en los sueños, todo es mecánico... Pero si estamos atentos podemos "despertar" teniendo más chances de vivir con sentido.

-En nuestros sueños lúcidos tenemos básicamente dos opciones principales: "Caminar el sueño" (explorarlo pasivamente intentando desentrañar algún mensaje que haya para nosotros) o tomar el control y dirigirlo hacia donde nosotros deseamos. Las dos cosas son positivas, y hay un tiempo para cada una. Los dos tipos de sueños tienen mucha utilidad.

-En nuestros momentos lúcidos en la vida tenemos las mismas opciones: La primera es tomar una pausa para observar, interpretar las señales, reflexionar, dejarnos llevar por el destino, dejar que Dios nos ilumine sobre el camino a seguir, La segunda es actuar, dirigir nuestra vida y nuestro destino. Hay un momento para cada una, y hay que saber distinguirlos.

!

Se trata de una analogía entro los sueños y la vida.

Vendría a ser algo así:

-En los sueños vivimos como ciegos, sin darnos cuenta de nada, ni tener idea de en qué estado de conciencia estamos, con lo cual puede ser una experiencia sin sentido, ya que no siquiera la entendemos. Pero si estamos atentos, podemos despertar a la lucidez, tener control, y un mayor entendimiento de lo que ocurre a nuestro alrededor. Así le damos a las cosas su verdadero valor.

-En la vida pasa algo similar. Muchas veces vivimos como ciegos, sin ser concientes de nuestra propia muerte. Sin poner las cosas en su lugar, preocupándonos por tonterías, porque nos falta esa lucidez, como en los sueños, todo es mecánico... Pero si estamos atentos podemos "despertar" teniendo más chances de vivir con sentido.

-En nuestros sueños lúcidos tenemos básicamente dos opciones principales: "Caminar el sueño" (explorarlo pasivamente intentando desentrañar algún mensaje que haya para nosotros) o tomar el control y dirigirlo hacia donde nosotros deseamos. Las dos cosas son positivas, y hay un tiempo para cada una. Los dos tipos de sueños tienen mucha utilidad.

-En nuestros momentos lúcidos en la vida tenemos las mismas opciones: La primera es tomar una pausa para observar, interpretar las señales, reflexionar, dejarnos llevar por el destino, dejar que Dios nos ilumine sobre el camino a seguir, La segunda es actuar, dirigir nuestra vida y nuestro destino. Hay un momento para cada una, y hay que saber distinguirlos.

!

lunes, 8 de noviembre de 2010

miércoles, 3 de noviembre de 2010

martes, 2 de noviembre de 2010

Reflexión sobre la vida

Reflexión sobre la vida

Nos conformamos en vez de arriesgarnos, sin pensar que cada día que pasa, no volverá.

Nada está escrito, nada es imposible, ni siquiera posible... todo depende de nuestra voluntad, de esas fuerzas que nos salen de adentro, decir de adentro es decir que puedo afrontar cada desafío.

Tenemos el poder cuando estamos convencidos, cuando estamos decididos, cuando de verdad queremos algo.

No hay obstáculo capaz de imponerse, si queremos podemos llegar más lejos, si queremos podemos llegar más alto, si queremos podemos hacer lo que sea... "sólo hay que proponérselo"...

La vida es algo hermoso, siempre y cuando la hagas a tu manera, sin dejar que nada ni nadie opine por ti, que se meta en tus asuntos queriendo arreglarlos.

Nunca dejes que nadie te arruine la vida.

La vida es una sola, vívela paso a paso y no dejes de hacer nada, probablemente te arrepientas y cuando te des cuenta será demasiado tarde.

Tampoco dejes de vivir los sueños y las ilusiones, sin ellos , la vida no tiene sentido.

Trata de ir siempre de frente, sin vueltas...

No confíes en toda la gente que te rodea, a veces piensas que es la mejor persona del mundo, y en realidad es un verdadero enemigo.

Anda siempre con la verdad, por más dolorosa que sea, de todas formas vale mucho más que una mentira.

Si algún día te sientes solo, y tienes ganas de llorar, hazlo, muchas veces ayuda a que te desahogues.

Ante cualquier problema; no huyas por miedo a enfrentarlo, y nunca olvides esto:

Nos conformamos en vez de arriesgarnos, sin pensar que cada día que pasa, no volverá.

Nada está escrito, nada es imposible, ni siquiera posible... todo depende de nuestra voluntad, de esas fuerzas que nos salen de adentro, decir de adentro es decir que puedo afrontar cada desafío.

Tenemos el poder cuando estamos convencidos, cuando estamos decididos, cuando de verdad queremos algo.

No hay obstáculo capaz de imponerse, si queremos podemos llegar más lejos, si queremos podemos llegar más alto, si queremos podemos hacer lo que sea... "sólo hay que proponérselo"...

La vida es algo hermoso, siempre y cuando la hagas a tu manera, sin dejar que nada ni nadie opine por ti, que se meta en tus asuntos queriendo arreglarlos.

Nunca dejes que nadie te arruine la vida.

La vida es una sola, vívela paso a paso y no dejes de hacer nada, probablemente te arrepientas y cuando te des cuenta será demasiado tarde.

Tampoco dejes de vivir los sueños y las ilusiones, sin ellos , la vida no tiene sentido.

Trata de ir siempre de frente, sin vueltas...

No confíes en toda la gente que te rodea, a veces piensas que es la mejor persona del mundo, y en realidad es un verdadero enemigo.

Anda siempre con la verdad, por más dolorosa que sea, de todas formas vale mucho más que una mentira.

Si algún día te sientes solo, y tienes ganas de llorar, hazlo, muchas veces ayuda a que te desahogues.

Ante cualquier problema; no huyas por miedo a enfrentarlo, y nunca olvides esto:

pasos para crear una empresa

VERIFIQUE EL NOMBRE O RAZÓN SOCIAL.

•En el puesto de información de cualquiera de las Sedes de la Cámara de Comercio, puede solicitar un volante para la consulta de nombres.

•Diligencie el formulario con los nombres que desea consultar y la actividad a la que se va a dedicar.

•Cancele el valor de la consulta la cual cuesta $1.500.

•Presente el formulario diligenciado en las ventanillas de Cámara de Comercio y el empleado le indicará cuando reclamarlo, con el fin de saber si puede usar dicho nombre o no debido a que ya existe o hay alguno similar.

Una vez aprobado el nombre pase a hacer lo siguiente:

ELABORE LA MINUTA CON EL SIGUIENTE CONTENIDO BÁSICO:

•Los datos de los socios constituyentes: nombres completos, cédulas, nacionalidad, estado civil y domicilio.

•La clase o tipo de sociedad que se constituye y el nombre de la misma.

•El domicilio de la sociedad y de las sucursales que se establezcan.

•El negocio de la sociedad (objeto social), enunciando en forma clara y completa las actividades principales.

•El capital social pagado por cada socio. Si es una sociedad por acciones se deberá expresar el capital suscrito y pagado, la forma como se cancelarán las cuotas y el valor nominal de las acciones representativas del capital. (ver paso uno).

•Se debe expresar como se administrará la sociedad, las facultades de los administradores, las asambleas y juntas de los socios, según lo establecido legalmente para cada tipo de sociedad (para mayor información vea el código de comercio).

•Los días y la forma de convocar y constituir la asamblea o junta de socios ya sea de manera ordinaria o extraordinaria, y la forma como se decidirá en un determinado asunto.

•Las fechas en que se deben hacer los balances generales y como se distribuirán las utilidades, así como también la reserva legal.

•La duración de la empresa y sus causales para disolverla, y la forma de liquidarla.

•Establecer el representante legal de la sociedad con su domicilio, sus facultades y obligaciones.

Modelo de minuta de una sociedad limitada:

En la ciudad de Medellín, departamento de Antioquia, República de Colombia, a primero de julio de mil novecientos noventa y ocho, el señor Juan Martínez Robledo y Oscar Rueda Osorio, mayores de edad, con domicilio en Medellín, identificados con las cédulas de ciudadanía números ........................................, obrando en nombre propio, manifestaron que constituirán una sociedad de responsabilidad limitada la cual se regirá por las normas establecidas en el código de comercio y en especial por los siguientes estatutos:

Artículo 1: Nombre o razón social: la sociedad se denominará "XY Limitada".

Artículo 2: Domicilio: el domicilio principal será en la ciudad de Medellín, Departamento de Antioquia, República de Colombia, sin embargo la sociedad puede establecer sucursales, en otras ciudades del país como en el exterior.

Artículo 3: Objeto social: la compañía tiene por objeto social: diseño, producción y comercialización de productos y servicios de publicidad gráfica y compra y venta de materias primas. En el desarrollo y cumplimiento de tal objeto puede hacer en su propio nombre o por cuenta de terceros o con participación de ellos, toda clase de operaciones comercial, sobre bienes muebles o inmuebles y construir cualquier clase de gravamen, celebrar contratos con personas naturales o jurídicas, efectuar operaciones de préstamos, cambio, descuento, cuentas corrientes, dar o recibir garantías y endosar, adquirir y negociar títulos valores.

Artículo 4: Duración de la sociedad: se fija en 10 años, contados desde la fecha de otorgamiento de la escritura. La junta de socios podrá mediante reforma, prolongar dicho término o disolver extraordinariamente la sociedad, antes de que dicho término expire.

Artículo 5: el capital de la sociedad es la suma de $10.000.000.

Artículo 6: cuotas: El capital social se divide en diez cuotas o acciones de un valor nominal de un millón de pesos, capital y cuotas que se encuentran pagadas en su totalidad de la siguiente forma: El socio Juan Martínez Robledo, suscribe el ochenta por ciento en ocho cuotas de valor nominal y paga en efectivo el valor de $8.000.000. El socio Oscar Rueda Osorio suscribe el veinte por ciento y paga en efectivo el valor de $2.000.000. así los aportes han sido pagados íntegramente a la sociedad.

Artículo 7: Responsabilidades: la responsabilidad de cada uno de los socios se limita al monto de sus aportes.

Artículo 8: Aumento del capital: el capital de los socios puede ser aumentando por nuevos aportes de los socios, por la admisión de nuevos socios o por la acumulación que se hicieron de utilidades por determinación de común acuerdo de los socios.

Artículo 9: Cesión de cuotas: las cuotas correspondientes al interés social de cada uno de los socios no están representadas por títulos, ni son negociables en el mercado, pero sí pueden cederse. La cesión implicará una reforma estatutaria y la correspondiente escritura será otorgada por el representante legal, el cedente y el cesionario.

Artículo 10: Administración: la administración de la sociedad corresponde por derecho a los socios, pero estos convienen en delegarla en un gerente, con facultades para representar la sociedad. Esta delegación no impide que la administración y representación de la sociedad, así como el uso de la razón social se someta al gerente, cuando los estatutos así lo exijan, según la voluntad de los socios.

Requiere para su validez el consentimiento de todos los socios, la ejecución o ejercicio de los siguientes actos o funciones: 1. Disponer de una parte de las utilidades líquidas con destino a ensanchamiento de la empresa o de cualquier otro objeto distinto de la distribución de utilidades.

Artículo 11: Reuniones: la junta de socios se reunirá ordinariamente una vez por año, el primer día de Marzo a las 10:00 de la mañana en las oficinas del domicilio de la compañía.

Artículo 12: Votos: en todas las reuniones de la junta de socios, cada socio tendrá tantos votos como cuotas tenga en la compañía. Las decisiones se tomaran por número plural de socios que represente la mayoría absoluta de las cuotas en que se halla dividido el capital de la sociedad, salvo que de acuerdo con estos estatutos se requiera unanimidad.

Artículo 13: La sociedad tendrá un gerente y un subgerente que lo reemplazará en sus faltas absolutas o temporales. Ambos elegidos por la junta de socios para períodos de un año, pero podrán ser reelegidos indefinidamente y removidos a voluntad de los socios en cualquier tiempo. Le corresponde al gerente en forma especial la administración y representación de la sociedad, así como el uso de la razón social con las limitaciones contempladas en estos estatutos. En particular tendrá las siguientes funciones (enumere todas aquellas que considere pertinente)..............

Artículo 14: Inventarios y Balances: mensualmente se hará un Balance de prueba de la sociedad. Cada año a 31 de Diciembre se cortarán las cuentas, se hará un inventario y se formará el Balance de la junta de socios.

Artículo 15: Reserva Legal: aprobado el Balance y demás documentos, de las utilidades líquidas que resulten, se destinará un 10% de reserva legal...........

Articulo 16: La sociedad se disolverá por: 1. La expedición del plazo señalado para su duración. 2. La pérdida de un 50% del capital aportado. 3. Por acuerdo unánime de los socios. 4. Cuando el número de socios exceda de veinticinco. 5. Por demás causales señaladas en la ley.

Artículo 17: Liquidación: disuelta la sociedad se procederá a su liquidación por el gerente salvo que la junta de socios resuelva designar uno o más liquidadores con sus respectivos suplentes, cuyos nombramientos deberán registrarse en la Cámara de Comercio del domicilio de la ciudad.

De esta manera se debe detallar toda la información referente a la sociedad con da uno de los aspectos mencionados en el contenido básico.

Nota:

Los artículos de los estatutos, deben ser normas de carácter permanente y general, deben constituir reglas estables que No requieran de ajustes.

En cuanto al diseño de los estatutos puede redactarse todos los artículos que le convengan a la organización, pero teniendo presente no establecer artículos para los estatutos que se conviertan en un limitante para el desarrollo de la empresa en lo relativo a operaciones comerciales o administrativas.

IR A LA NOTARÍA:

Para nuestro ejemplo el valor que se debe pagar en la Notaría para un capital de $10.000.000, es de $115.000, allí procederán a hacerle lo siguiente:

•Le transcribirán su minuta conformando así la Escritura Pública, firmada por el notario con los sellos respectivos y adicionalmente por los socios con la cédula y sus huellas.

REALIZAR EL PAGO DEL IMPUESTO DE REGISTRO SOBRE LA ESCRITURA:

Realizar el pago del impuesto de registro sobre la escritura de constitución en la oficina de Rentas Departamentales, edificio Antioquia en la avenida Primero de Mayo con Palacé en Medellín o en los estancos oficiales.

ADQUIRIR EL FORMULARIO DE MATRÌCULA MERCANTIL:

Adquirir en la Cámara de Comercio el formulario de Matrícula Mercantil "Sociedades Comerciales", el cual tiene un costo de $2.000, posteriormente debe presentar en la ventanilla de la Cámara de Comercio lo siguiente:

•El formulario de matrícula mercantil diligenciando, junto con el volante de "consulta de nombres" aprobado.

•Dos copias autenticadas de la escritura pública de constitución de la sociedad, en la que debe aparecer el nombramiento del representante legal. En el caso de ser empresa unipersonal, el documento privado sino se constituyó por escritura pública.

•Recibo de pago del impuesto de Registro expedido por Rentas Departamentales.

•Carta de cada una de las personas nombradas, como: representantes legales, junta directiva y revisor fiscal cuando sea el caso.

•Documento de identificación del representante legal.

•Permiso de funcionamiento de la sociedad, en caso de hallarse sujeta a vigilancia estatal.

•En caso de aporte de inmuebles al capital social, acreditar el pago del impuesto de anotación y registro (boleta de rentas).

•Solicitar en la taquilla de la Cámara de Comercio el valor de la liquidación de los derechos de matrícula.

•Cancelar los derechos de matrícula. Al momento del pago le entregarán un recibo con el cual podrá reclamar el certificado de su matrícula, así como las copias de los formularios, las escrituras y las cartas de aceptación. Según nuestro ejemplo para un capital de $10.000.000 se debe cancelar $176.000.

•Obtener copia del certificado de existencia y representación legal de la sociedad.

•Luego de haber realizado la inscripción, usted podrá solicitar a la Cámara de Comercio, el certificado de existencia y representación, es un documento que le permite al comerciante o sociedad realizar algunos trámites (inscripción ante la administración de impuestos, industria y comercio, etc.) o simplemente acreditar su matrícula en el registro mercantil.

REGISTRO DE LIBROS DE COMERCIO:

Están compuestos por los libros de contabilidad, libros de actas, libros de registro de aportes, comprobantes de las cuentas, los soportes de contabilidad y la correspondencia relacionada con sus operaciones.

Una vez matriculada la sociedad o empresa, el propietario de esta o el representante legal debe presentar y solicitar el registro de los libros de comercio, con carta dirigida a la Cámara de Comercio y diligenciar el formulario de solicitud respectivo. Los libros son los siguientes:

•Libro auxiliar: se lleva para registrar detalladamente en orden cronológico las cuentas principales, totalizando débitos, créditos y saldo que pasa al final de cada período al libro diario y al libro mayor, este libro no requiere ser registrado en la Cámara de Comercio.

•Libro caja - diario: en este libro se pasan las operaciones contables en orden cronológico, en forma individual o por resúmenes que no excedan de un mes.

•Libro mayor: en este libro se pasan las operaciones por cuentas utilizando el sistema de partida doble; permitiendo establecer el resumen mensual de todas las operaciones para cada cuenta.

•Libro inventario y balance: se debe hacer un inventario y un balance general al iniciar sus actividades y por lo menos una vez cada año para conocer en forma clara y completa la situación del patrimonio.

•Libro de accionistas: en el se escriben las acciones, anotando el título, el número y la fecha de inscripción, al igual que los cambios de propietario.

•Libro de actas: los libros de actas pueden ser de dos clases: libros de actas de asamblea de socios y libro de acta de junta directiva. El primero lo deben llevar todas las sociedades, el segundo solo en las que posean junta directiva.

En los libros de actas, deben anotarse en orden cronológico las actas de las reuniones, las cuales deberán ser firmadas por el secretario y presidente de la reunión.

La primera hoja de cada libro debe presentarse rotulados (marcados) a lápiz en la parte superior con el nombre de la sociedad y la destinación que se dará a cada libro, así como numerarse consecutivamente y no tener ningún registro contable.

Los pasos a seguir en la Cámara de Comercio:

•Llevar el formato, la carta y los libros en cualquier taquilla de la Cámara de Comercio.

•Pagar los derechos de inscripción de los libros. Al momento de cancelar le entregarán el recibo de pago con el cual podrá reclamar los libros registrados, en la fecha que allí se indica. Actualmente cada libro tiene un costo de $15.000.

•Cuando le entreguen los libros, verifique que la primera página de cada libro registrado este sellado por la Cámara de Comercio y rubricadas todas las demás.

IR A LA DIAN:

Ir a la Administración de Impuestos y Aduanas Nacionales (DIAN), para que obtenga el número de identificación tributaria (NIT), el cual es necesario para identificarse en el desarrollo de las actividades comerciales. Para este número de identificación, el cual es expedido en una tarjeta, se debe realizar el trámite correspondiente en la DIAN, que se encuentre en el municipio donde se está domiciliado. Pasos a seguir:

•Con el certificado de existencia y representación que solicite en la Cámara de Comercio, diríjase a la DIAN y solicite el formulario de RUT (registro único tributario), por medio del cual se puede realizar los siguientes trámites, entre otros:

o Asignación de NIT

o Inscripción en el registro de vendedores si es responsable de IVA.

•Una vez adquirido y diligenciado el formulario, preséntese ante la DIAN, con los siguientes documentos:

o Formulario de RUT diligenciado en original y dos copias.

o Copia de la escritura pública de constitución.

o Certificado de existencia y representación, expedido por la Cámara de Comercio, con fecha no mayor a tres meses antes de su presentación.

o Fotocopia de la cédula del representante legal.

El registro de Impuestos sobre las ventas (IVA), se puede hacer en el momento de realizar la solicitud del NIT. Los responsables del régimen simplificado no tienen obligación de declarar el IVA, los responsables del régimen común deben hacerlo bimestralmente en las fechas que indique el calendario tributario, el cual puede adquirir directamente en la DIAN.

Simultáneamente con la solicitud del formulario RUT, usted puede solicitar el formulario para que la DIAN le autorice la numeración para las facturas que usará en su negocio.

AFILIACIÓN A LA ASEGURADORA DE RIESGOS PROFESIONALES (ARP):

Algunas de ellas son: el ISS, Colmena, Suratep, entre otros. Los pasos a seguir son:

Una vez elegida la ARP, el empleador debe llenar una solicitud de vinculación de la empresa al sistema general de riesgos pr5ofesionales, la cual es suministrada sin ningún costo por la ARP, dependiendo el grado y la clase de riesgo de las actividades de la empresa, ellos establecen la tarifa de riesgo la cual es un porcentaje total de la nómina y debe ser asumida por el empleador, dicho valor se debe pagar cada mes.

Adicionalmente debe vincular a cada trabajador, llenando la solicitud de vinculación del trabajador al sistema general de riesgos profesionales.

RÉGIMEN DE SEGURIDAD SOCIAL:

Usted deberá inscribir a alguna entidad promotora de salud (EPS) a todos sus trabajadores, los empleados podrán elegir libremente a que entidad desean vincularse (Coomeva, Susalud, Cafesalud, Cruz Blanca, entre otras). Una vez elegida el empleador deberá adelantar el proceso de afiliación tanto de la empresa como para el trabajador, mediante la diligenciación de los formularios, los cuales son suministrados en la EPS elegida.

El formulario de afiliación del trabajador deberá diligenciarse en original y dos copias, el original es para la EPS, una copia para el empleador y la otra para el trabajador.

El porcentaje total de aportes a salud es de un 12% del salario devengado por el trabajador. El valor resultante se divide en tres partes iguales, de las cuales el

trabajador debe pagar una y el empleador las dos restantes.

FONDO DE PENSIONES Y CESANTÍAS:

El empleador debe afiliar a todos los miembros de la empresa al fondo de pensiones, el cual el trabajador podrá elegir. Una vez elegido se llena la solicitud de vinculación, la cual se la suministra el fondo.

Ya vinculado se debe pagar mensualmente el 13.5% del salario devengado por el trabajador, dicho valor se divide en cuatro y de estas el empleador paga tres y una el trabajador.

APORTES PARAFISCALES

Son pagos a que está obligado todo empleador a cancelar sobre el valor de la nómina mensual a través de las cajas de compensación familiar para: Subsidio familiar, Instituto Colombiano de Bienestar Familiar (ICBF) y SENA.

Para realizar la respectiva inscripción, se debe adquirir un formulario en la Caja donde desea afiliarse (Comfama o Confenalco), donde le entregarán adjunto el formulario de afiliación al ICBF y al SENA.

Los pasos para la afiliación de la empresa son:

•Presentar solicitud escrita, suministrada por la Caja de Compensación Familiar, donde conste: domicilio, NIT, información sobre si estaba afiliado o no a alguna caja de compensación familiar. A la solicitud se le debe anexar lo siguiente:

o Fotocopia de la cédula si es persona natural

o Certificado de existencia y representación legal vigente si es persona jurídica.

o Relación de trabajadores indicando para cada uno: número de cédula, nombre completo y salario actual.

o Formulario diligenciado de afiliación a la empresa.

o Formulario de afiliación del trabajador y de las personas a cargo.

•Para afiliar al trabajador debe:

o Presentar el formulario de inscripción del trabajador debidamente diligenciado.

o Adjuntar los documentos necesarios para inscribir las personas que tengan a cargo trabajadores.

•Una vez esté en la Caja de Compensación Familiar elegida, debe pagar durante los primeros diez días del mes, el valor correspondiente al 9% del total devengado en la nómina mensual, los cuales deberán ser asumidos por el empleador. La distribución del 9% es la siguiente:

o 2% para el SENA.

o 3% para el Instituto Colombiano de Bienestar Familiar.

o 4% para la Caja de Compensación Familiar

•En el puesto de información de cualquiera de las Sedes de la Cámara de Comercio, puede solicitar un volante para la consulta de nombres.

•Diligencie el formulario con los nombres que desea consultar y la actividad a la que se va a dedicar.

•Cancele el valor de la consulta la cual cuesta $1.500.

•Presente el formulario diligenciado en las ventanillas de Cámara de Comercio y el empleado le indicará cuando reclamarlo, con el fin de saber si puede usar dicho nombre o no debido a que ya existe o hay alguno similar.

Una vez aprobado el nombre pase a hacer lo siguiente:

ELABORE LA MINUTA CON EL SIGUIENTE CONTENIDO BÁSICO:

•Los datos de los socios constituyentes: nombres completos, cédulas, nacionalidad, estado civil y domicilio.

•La clase o tipo de sociedad que se constituye y el nombre de la misma.

•El domicilio de la sociedad y de las sucursales que se establezcan.

•El negocio de la sociedad (objeto social), enunciando en forma clara y completa las actividades principales.

•El capital social pagado por cada socio. Si es una sociedad por acciones se deberá expresar el capital suscrito y pagado, la forma como se cancelarán las cuotas y el valor nominal de las acciones representativas del capital. (ver paso uno).

•Se debe expresar como se administrará la sociedad, las facultades de los administradores, las asambleas y juntas de los socios, según lo establecido legalmente para cada tipo de sociedad (para mayor información vea el código de comercio).

•Los días y la forma de convocar y constituir la asamblea o junta de socios ya sea de manera ordinaria o extraordinaria, y la forma como se decidirá en un determinado asunto.

•Las fechas en que se deben hacer los balances generales y como se distribuirán las utilidades, así como también la reserva legal.

•La duración de la empresa y sus causales para disolverla, y la forma de liquidarla.

•Establecer el representante legal de la sociedad con su domicilio, sus facultades y obligaciones.

Modelo de minuta de una sociedad limitada:

En la ciudad de Medellín, departamento de Antioquia, República de Colombia, a primero de julio de mil novecientos noventa y ocho, el señor Juan Martínez Robledo y Oscar Rueda Osorio, mayores de edad, con domicilio en Medellín, identificados con las cédulas de ciudadanía números ........................................, obrando en nombre propio, manifestaron que constituirán una sociedad de responsabilidad limitada la cual se regirá por las normas establecidas en el código de comercio y en especial por los siguientes estatutos:

Artículo 1: Nombre o razón social: la sociedad se denominará "XY Limitada".

Artículo 2: Domicilio: el domicilio principal será en la ciudad de Medellín, Departamento de Antioquia, República de Colombia, sin embargo la sociedad puede establecer sucursales, en otras ciudades del país como en el exterior.

Artículo 3: Objeto social: la compañía tiene por objeto social: diseño, producción y comercialización de productos y servicios de publicidad gráfica y compra y venta de materias primas. En el desarrollo y cumplimiento de tal objeto puede hacer en su propio nombre o por cuenta de terceros o con participación de ellos, toda clase de operaciones comercial, sobre bienes muebles o inmuebles y construir cualquier clase de gravamen, celebrar contratos con personas naturales o jurídicas, efectuar operaciones de préstamos, cambio, descuento, cuentas corrientes, dar o recibir garantías y endosar, adquirir y negociar títulos valores.

Artículo 4: Duración de la sociedad: se fija en 10 años, contados desde la fecha de otorgamiento de la escritura. La junta de socios podrá mediante reforma, prolongar dicho término o disolver extraordinariamente la sociedad, antes de que dicho término expire.

Artículo 5: el capital de la sociedad es la suma de $10.000.000.

Artículo 6: cuotas: El capital social se divide en diez cuotas o acciones de un valor nominal de un millón de pesos, capital y cuotas que se encuentran pagadas en su totalidad de la siguiente forma: El socio Juan Martínez Robledo, suscribe el ochenta por ciento en ocho cuotas de valor nominal y paga en efectivo el valor de $8.000.000. El socio Oscar Rueda Osorio suscribe el veinte por ciento y paga en efectivo el valor de $2.000.000. así los aportes han sido pagados íntegramente a la sociedad.

Artículo 7: Responsabilidades: la responsabilidad de cada uno de los socios se limita al monto de sus aportes.

Artículo 8: Aumento del capital: el capital de los socios puede ser aumentando por nuevos aportes de los socios, por la admisión de nuevos socios o por la acumulación que se hicieron de utilidades por determinación de común acuerdo de los socios.

Artículo 9: Cesión de cuotas: las cuotas correspondientes al interés social de cada uno de los socios no están representadas por títulos, ni son negociables en el mercado, pero sí pueden cederse. La cesión implicará una reforma estatutaria y la correspondiente escritura será otorgada por el representante legal, el cedente y el cesionario.

Artículo 10: Administración: la administración de la sociedad corresponde por derecho a los socios, pero estos convienen en delegarla en un gerente, con facultades para representar la sociedad. Esta delegación no impide que la administración y representación de la sociedad, así como el uso de la razón social se someta al gerente, cuando los estatutos así lo exijan, según la voluntad de los socios.

Requiere para su validez el consentimiento de todos los socios, la ejecución o ejercicio de los siguientes actos o funciones: 1. Disponer de una parte de las utilidades líquidas con destino a ensanchamiento de la empresa o de cualquier otro objeto distinto de la distribución de utilidades.

Artículo 11: Reuniones: la junta de socios se reunirá ordinariamente una vez por año, el primer día de Marzo a las 10:00 de la mañana en las oficinas del domicilio de la compañía.

Artículo 12: Votos: en todas las reuniones de la junta de socios, cada socio tendrá tantos votos como cuotas tenga en la compañía. Las decisiones se tomaran por número plural de socios que represente la mayoría absoluta de las cuotas en que se halla dividido el capital de la sociedad, salvo que de acuerdo con estos estatutos se requiera unanimidad.

Artículo 13: La sociedad tendrá un gerente y un subgerente que lo reemplazará en sus faltas absolutas o temporales. Ambos elegidos por la junta de socios para períodos de un año, pero podrán ser reelegidos indefinidamente y removidos a voluntad de los socios en cualquier tiempo. Le corresponde al gerente en forma especial la administración y representación de la sociedad, así como el uso de la razón social con las limitaciones contempladas en estos estatutos. En particular tendrá las siguientes funciones (enumere todas aquellas que considere pertinente)..............

Artículo 14: Inventarios y Balances: mensualmente se hará un Balance de prueba de la sociedad. Cada año a 31 de Diciembre se cortarán las cuentas, se hará un inventario y se formará el Balance de la junta de socios.

Artículo 15: Reserva Legal: aprobado el Balance y demás documentos, de las utilidades líquidas que resulten, se destinará un 10% de reserva legal...........

Articulo 16: La sociedad se disolverá por: 1. La expedición del plazo señalado para su duración. 2. La pérdida de un 50% del capital aportado. 3. Por acuerdo unánime de los socios. 4. Cuando el número de socios exceda de veinticinco. 5. Por demás causales señaladas en la ley.

Artículo 17: Liquidación: disuelta la sociedad se procederá a su liquidación por el gerente salvo que la junta de socios resuelva designar uno o más liquidadores con sus respectivos suplentes, cuyos nombramientos deberán registrarse en la Cámara de Comercio del domicilio de la ciudad.

De esta manera se debe detallar toda la información referente a la sociedad con da uno de los aspectos mencionados en el contenido básico.

Nota:

Los artículos de los estatutos, deben ser normas de carácter permanente y general, deben constituir reglas estables que No requieran de ajustes.

En cuanto al diseño de los estatutos puede redactarse todos los artículos que le convengan a la organización, pero teniendo presente no establecer artículos para los estatutos que se conviertan en un limitante para el desarrollo de la empresa en lo relativo a operaciones comerciales o administrativas.

IR A LA NOTARÍA:

Para nuestro ejemplo el valor que se debe pagar en la Notaría para un capital de $10.000.000, es de $115.000, allí procederán a hacerle lo siguiente:

•Le transcribirán su minuta conformando así la Escritura Pública, firmada por el notario con los sellos respectivos y adicionalmente por los socios con la cédula y sus huellas.

REALIZAR EL PAGO DEL IMPUESTO DE REGISTRO SOBRE LA ESCRITURA:

Realizar el pago del impuesto de registro sobre la escritura de constitución en la oficina de Rentas Departamentales, edificio Antioquia en la avenida Primero de Mayo con Palacé en Medellín o en los estancos oficiales.

ADQUIRIR EL FORMULARIO DE MATRÌCULA MERCANTIL:

Adquirir en la Cámara de Comercio el formulario de Matrícula Mercantil "Sociedades Comerciales", el cual tiene un costo de $2.000, posteriormente debe presentar en la ventanilla de la Cámara de Comercio lo siguiente:

•El formulario de matrícula mercantil diligenciando, junto con el volante de "consulta de nombres" aprobado.

•Dos copias autenticadas de la escritura pública de constitución de la sociedad, en la que debe aparecer el nombramiento del representante legal. En el caso de ser empresa unipersonal, el documento privado sino se constituyó por escritura pública.

•Recibo de pago del impuesto de Registro expedido por Rentas Departamentales.

•Carta de cada una de las personas nombradas, como: representantes legales, junta directiva y revisor fiscal cuando sea el caso.

•Documento de identificación del representante legal.

•Permiso de funcionamiento de la sociedad, en caso de hallarse sujeta a vigilancia estatal.

•En caso de aporte de inmuebles al capital social, acreditar el pago del impuesto de anotación y registro (boleta de rentas).

•Solicitar en la taquilla de la Cámara de Comercio el valor de la liquidación de los derechos de matrícula.

•Cancelar los derechos de matrícula. Al momento del pago le entregarán un recibo con el cual podrá reclamar el certificado de su matrícula, así como las copias de los formularios, las escrituras y las cartas de aceptación. Según nuestro ejemplo para un capital de $10.000.000 se debe cancelar $176.000.

•Obtener copia del certificado de existencia y representación legal de la sociedad.

•Luego de haber realizado la inscripción, usted podrá solicitar a la Cámara de Comercio, el certificado de existencia y representación, es un documento que le permite al comerciante o sociedad realizar algunos trámites (inscripción ante la administración de impuestos, industria y comercio, etc.) o simplemente acreditar su matrícula en el registro mercantil.

REGISTRO DE LIBROS DE COMERCIO:

Están compuestos por los libros de contabilidad, libros de actas, libros de registro de aportes, comprobantes de las cuentas, los soportes de contabilidad y la correspondencia relacionada con sus operaciones.

Una vez matriculada la sociedad o empresa, el propietario de esta o el representante legal debe presentar y solicitar el registro de los libros de comercio, con carta dirigida a la Cámara de Comercio y diligenciar el formulario de solicitud respectivo. Los libros son los siguientes:

•Libro auxiliar: se lleva para registrar detalladamente en orden cronológico las cuentas principales, totalizando débitos, créditos y saldo que pasa al final de cada período al libro diario y al libro mayor, este libro no requiere ser registrado en la Cámara de Comercio.

•Libro caja - diario: en este libro se pasan las operaciones contables en orden cronológico, en forma individual o por resúmenes que no excedan de un mes.

•Libro mayor: en este libro se pasan las operaciones por cuentas utilizando el sistema de partida doble; permitiendo establecer el resumen mensual de todas las operaciones para cada cuenta.

•Libro inventario y balance: se debe hacer un inventario y un balance general al iniciar sus actividades y por lo menos una vez cada año para conocer en forma clara y completa la situación del patrimonio.

•Libro de accionistas: en el se escriben las acciones, anotando el título, el número y la fecha de inscripción, al igual que los cambios de propietario.

•Libro de actas: los libros de actas pueden ser de dos clases: libros de actas de asamblea de socios y libro de acta de junta directiva. El primero lo deben llevar todas las sociedades, el segundo solo en las que posean junta directiva.

En los libros de actas, deben anotarse en orden cronológico las actas de las reuniones, las cuales deberán ser firmadas por el secretario y presidente de la reunión.

La primera hoja de cada libro debe presentarse rotulados (marcados) a lápiz en la parte superior con el nombre de la sociedad y la destinación que se dará a cada libro, así como numerarse consecutivamente y no tener ningún registro contable.

Los pasos a seguir en la Cámara de Comercio:

•Llevar el formato, la carta y los libros en cualquier taquilla de la Cámara de Comercio.

•Pagar los derechos de inscripción de los libros. Al momento de cancelar le entregarán el recibo de pago con el cual podrá reclamar los libros registrados, en la fecha que allí se indica. Actualmente cada libro tiene un costo de $15.000.

•Cuando le entreguen los libros, verifique que la primera página de cada libro registrado este sellado por la Cámara de Comercio y rubricadas todas las demás.

IR A LA DIAN:

Ir a la Administración de Impuestos y Aduanas Nacionales (DIAN), para que obtenga el número de identificación tributaria (NIT), el cual es necesario para identificarse en el desarrollo de las actividades comerciales. Para este número de identificación, el cual es expedido en una tarjeta, se debe realizar el trámite correspondiente en la DIAN, que se encuentre en el municipio donde se está domiciliado. Pasos a seguir:

•Con el certificado de existencia y representación que solicite en la Cámara de Comercio, diríjase a la DIAN y solicite el formulario de RUT (registro único tributario), por medio del cual se puede realizar los siguientes trámites, entre otros:

o Asignación de NIT

o Inscripción en el registro de vendedores si es responsable de IVA.

•Una vez adquirido y diligenciado el formulario, preséntese ante la DIAN, con los siguientes documentos:

o Formulario de RUT diligenciado en original y dos copias.

o Copia de la escritura pública de constitución.

o Certificado de existencia y representación, expedido por la Cámara de Comercio, con fecha no mayor a tres meses antes de su presentación.

o Fotocopia de la cédula del representante legal.

El registro de Impuestos sobre las ventas (IVA), se puede hacer en el momento de realizar la solicitud del NIT. Los responsables del régimen simplificado no tienen obligación de declarar el IVA, los responsables del régimen común deben hacerlo bimestralmente en las fechas que indique el calendario tributario, el cual puede adquirir directamente en la DIAN.

Simultáneamente con la solicitud del formulario RUT, usted puede solicitar el formulario para que la DIAN le autorice la numeración para las facturas que usará en su negocio.

AFILIACIÓN A LA ASEGURADORA DE RIESGOS PROFESIONALES (ARP):

Algunas de ellas son: el ISS, Colmena, Suratep, entre otros. Los pasos a seguir son:

Una vez elegida la ARP, el empleador debe llenar una solicitud de vinculación de la empresa al sistema general de riesgos pr5ofesionales, la cual es suministrada sin ningún costo por la ARP, dependiendo el grado y la clase de riesgo de las actividades de la empresa, ellos establecen la tarifa de riesgo la cual es un porcentaje total de la nómina y debe ser asumida por el empleador, dicho valor se debe pagar cada mes.

Adicionalmente debe vincular a cada trabajador, llenando la solicitud de vinculación del trabajador al sistema general de riesgos profesionales.

RÉGIMEN DE SEGURIDAD SOCIAL:

Usted deberá inscribir a alguna entidad promotora de salud (EPS) a todos sus trabajadores, los empleados podrán elegir libremente a que entidad desean vincularse (Coomeva, Susalud, Cafesalud, Cruz Blanca, entre otras). Una vez elegida el empleador deberá adelantar el proceso de afiliación tanto de la empresa como para el trabajador, mediante la diligenciación de los formularios, los cuales son suministrados en la EPS elegida.

El formulario de afiliación del trabajador deberá diligenciarse en original y dos copias, el original es para la EPS, una copia para el empleador y la otra para el trabajador.

El porcentaje total de aportes a salud es de un 12% del salario devengado por el trabajador. El valor resultante se divide en tres partes iguales, de las cuales el

trabajador debe pagar una y el empleador las dos restantes.

FONDO DE PENSIONES Y CESANTÍAS:

El empleador debe afiliar a todos los miembros de la empresa al fondo de pensiones, el cual el trabajador podrá elegir. Una vez elegido se llena la solicitud de vinculación, la cual se la suministra el fondo.

Ya vinculado se debe pagar mensualmente el 13.5% del salario devengado por el trabajador, dicho valor se divide en cuatro y de estas el empleador paga tres y una el trabajador.

APORTES PARAFISCALES

Son pagos a que está obligado todo empleador a cancelar sobre el valor de la nómina mensual a través de las cajas de compensación familiar para: Subsidio familiar, Instituto Colombiano de Bienestar Familiar (ICBF) y SENA.

Para realizar la respectiva inscripción, se debe adquirir un formulario en la Caja donde desea afiliarse (Comfama o Confenalco), donde le entregarán adjunto el formulario de afiliación al ICBF y al SENA.

Los pasos para la afiliación de la empresa son:

•Presentar solicitud escrita, suministrada por la Caja de Compensación Familiar, donde conste: domicilio, NIT, información sobre si estaba afiliado o no a alguna caja de compensación familiar. A la solicitud se le debe anexar lo siguiente:

o Fotocopia de la cédula si es persona natural

o Certificado de existencia y representación legal vigente si es persona jurídica.

o Relación de trabajadores indicando para cada uno: número de cédula, nombre completo y salario actual.

o Formulario diligenciado de afiliación a la empresa.

o Formulario de afiliación del trabajador y de las personas a cargo.

•Para afiliar al trabajador debe:

o Presentar el formulario de inscripción del trabajador debidamente diligenciado.

o Adjuntar los documentos necesarios para inscribir las personas que tengan a cargo trabajadores.

•Una vez esté en la Caja de Compensación Familiar elegida, debe pagar durante los primeros diez días del mes, el valor correspondiente al 9% del total devengado en la nómina mensual, los cuales deberán ser asumidos por el empleador. La distribución del 9% es la siguiente:

o 2% para el SENA.

o 3% para el Instituto Colombiano de Bienestar Familiar.

o 4% para la Caja de Compensación Familiar

ajustes contables

Todo lo que suceda en el negocio debe registrarse en el sistema contable, para que el diario y el mayor contengan un historial completo de todas las operaciones mercantiles del periodo. Si no se ha registrado una operación o transacción, los saldos de las cuentas no mostrarán la cifra correcta al final de periodo contable.

Los asientos con que se ajustan o actualizan las cuentas se llaman asientos de ajuste. Cada asiento de ajuste afecta una cuenta de balance general y del estado de resultados. Si el ajuste no afecta a una cuenta de ingresos o de gastos, no es un asiento de ajuste.

Ajustes de Gastos

Todos los asientos de ajuste relacionados con gastos acumulados pendientes de pago y gastos que al pagarse fueron registrados como activo, requieren un cargo a una cuenta de gasto y un abono a una cuenta de activo o pasivo.

A continuación se muestran tres tipos de ajustes de gasto:

Gastos devengados: muchos negocios incurren en ciertos gastos del periodo antes de efectuar el pago correspondiente, estos gastos que se van acumulando se llaman gastos devengados o incurridos.

Gastos pagados por anticipado: son gastos que se registraron como un activo o como un gasto cuando se pagaron. Un gasto pagado por anticipado es un activo y se produce cuando se pagan gastos que abarcan uno o más periodos contables futuros. Cuando el pago se hace antes de que se haya incurrido en el gasto o antes de que se haya vencido por lo general se hace el cargo a la cuenta de un activo, debido a que representa un costo no vencido y que se empleará en periodos futuros, para producir ingresos. Sin embargo se puede utilizar una cuenta del estado de resultados para registrar el gasto cuando se paga. Cuando se usa una cuenta del estado de resultados para anotar el asiento inicial, es necesario ajustar una cuenta de gastos para bonificar cualquier parte no utilizada o vencida, y pasar el importe a una cuenta del balance general.

Distribución del costo de un activo fijo a lo largo de su vida útil, mediante el proceso de depreciación. Al proceso de cancelar o disminuir el costo de un activo fijo, con la excepción de terrenos, a lo largo de su vida útil estimada se le conoce como depreciar el activo o simplemente como depreciación. Cuando se distribuye el costo del activo fijo a lo largo de su vida útil estimada, se carga a la cuenta de depreciación y se acredita a la cuenta de depreciación acumulada.

Interés Acumulado

El interés que se carga en préstamos a corto plazo (30,60 o 90 días) es el gasto o costo de pedir dinero prestado. El interés se va acumulando según pasa el tiempo. Pero el pago de la cantidad tomada mas el interés, no se efectuará hasta la fecha de vencimiento del préstamo.

Ajustes de Ingresos

Todos los ajustes de ingresos acumulados pendientes de cobro y de ingresos que al momento del pago se registraron como pasivos, ya que no habían sido devengados, requieren un cargo a una cuenta de activo o pasivo y un abono a una cuenta de ingresos, esto se debe hacer en el ultimo día del periodo contable.

Existen dos tipos de ajustes de ingresos:

Ingresos acumulados pero no registrados ni cobrados.

Anticipos de clientes que se registran como pasivo y que cuando se devenguen se convertirán en ingresos.

Los ingresos pueden ser devengados (ganados) antes de que se reciba efectivo del cliente, o de que se contabilice la operación en los registros contables. Estos ingresos que se han devengado pero que aun no se han recibido o registrado se llaman ingresos devengados.

Cuando un cliente paga por adelantado servicios prestados, se carga a la cuanta de efectivo y por lo general, se acredita una cuenta de pasivo llamada anticipos de clientes, debido a que no se ha realizado el servicio y el ingreso aun no se ha ganado.

Normalmente, todos los anticipos cobrados a clientes se registran en una cuenta de pasivo al momento en que se recibe el pago.

Cuando se usa una cuenta de resultados para registrar el asiento inicial, será necesario el ajuste a una cuenta de ingresos para cancelar cualquier ingreso no devengado y traspasar el importe a una cuenta de pasivo.

Balanza de comprobación ajustada

Después de anotar en el diario los asientos de ajuste y pasarlos al mayor, se prepara una balanza de comprobación ajustada para verificar la exactitud del mayor, antes de preparar y actualizar los estados financieros de fin de año.

Ajustes por Inflación

El actualizar los estados financieros surge de la necesidad de conocer el valor real que tienen las partidas no monetarias de una empresa y conocer hasta que punto se han visto afectadas por la inflación. Las partidas no monetarias son aquellas cuyo valor varía con el transcurso del tiempo.

Los ajustes que más se realizan en las empresas son en las siguientes partidas:

Inventarios

Activos Fijos

Depreciación de activos fijos

Capital contable

Para ajustar los activos fijos por inflación, al igual que en los inventarios, se requiere del factor de ajuste. Una vez obtenido el factor, se le aplica al valor histórico. El ajuste se hará cargando a la cuenta del activo fijo y acreditando a la cuenta de exceso o insuficiencia de capital.

La depreciación acumulada es la contrapartida del activo fijo por lo tanto debe mostrar un saldo que este valuado con pesos del mismo poder adquisitivo que el activo fijo.

Los asientos con que se ajustan o actualizan las cuentas se llaman asientos de ajuste. Cada asiento de ajuste afecta una cuenta de balance general y del estado de resultados. Si el ajuste no afecta a una cuenta de ingresos o de gastos, no es un asiento de ajuste.

Ajustes de Gastos

Todos los asientos de ajuste relacionados con gastos acumulados pendientes de pago y gastos que al pagarse fueron registrados como activo, requieren un cargo a una cuenta de gasto y un abono a una cuenta de activo o pasivo.

A continuación se muestran tres tipos de ajustes de gasto:

Gastos devengados: muchos negocios incurren en ciertos gastos del periodo antes de efectuar el pago correspondiente, estos gastos que se van acumulando se llaman gastos devengados o incurridos.

Gastos pagados por anticipado: son gastos que se registraron como un activo o como un gasto cuando se pagaron. Un gasto pagado por anticipado es un activo y se produce cuando se pagan gastos que abarcan uno o más periodos contables futuros. Cuando el pago se hace antes de que se haya incurrido en el gasto o antes de que se haya vencido por lo general se hace el cargo a la cuenta de un activo, debido a que representa un costo no vencido y que se empleará en periodos futuros, para producir ingresos. Sin embargo se puede utilizar una cuenta del estado de resultados para registrar el gasto cuando se paga. Cuando se usa una cuenta del estado de resultados para anotar el asiento inicial, es necesario ajustar una cuenta de gastos para bonificar cualquier parte no utilizada o vencida, y pasar el importe a una cuenta del balance general.

Distribución del costo de un activo fijo a lo largo de su vida útil, mediante el proceso de depreciación. Al proceso de cancelar o disminuir el costo de un activo fijo, con la excepción de terrenos, a lo largo de su vida útil estimada se le conoce como depreciar el activo o simplemente como depreciación. Cuando se distribuye el costo del activo fijo a lo largo de su vida útil estimada, se carga a la cuenta de depreciación y se acredita a la cuenta de depreciación acumulada.

Interés Acumulado

El interés que se carga en préstamos a corto plazo (30,60 o 90 días) es el gasto o costo de pedir dinero prestado. El interés se va acumulando según pasa el tiempo. Pero el pago de la cantidad tomada mas el interés, no se efectuará hasta la fecha de vencimiento del préstamo.

Ajustes de Ingresos

Todos los ajustes de ingresos acumulados pendientes de cobro y de ingresos que al momento del pago se registraron como pasivos, ya que no habían sido devengados, requieren un cargo a una cuenta de activo o pasivo y un abono a una cuenta de ingresos, esto se debe hacer en el ultimo día del periodo contable.

Existen dos tipos de ajustes de ingresos:

Ingresos acumulados pero no registrados ni cobrados.

Anticipos de clientes que se registran como pasivo y que cuando se devenguen se convertirán en ingresos.

Los ingresos pueden ser devengados (ganados) antes de que se reciba efectivo del cliente, o de que se contabilice la operación en los registros contables. Estos ingresos que se han devengado pero que aun no se han recibido o registrado se llaman ingresos devengados.

Cuando un cliente paga por adelantado servicios prestados, se carga a la cuanta de efectivo y por lo general, se acredita una cuenta de pasivo llamada anticipos de clientes, debido a que no se ha realizado el servicio y el ingreso aun no se ha ganado.

Normalmente, todos los anticipos cobrados a clientes se registran en una cuenta de pasivo al momento en que se recibe el pago.

Cuando se usa una cuenta de resultados para registrar el asiento inicial, será necesario el ajuste a una cuenta de ingresos para cancelar cualquier ingreso no devengado y traspasar el importe a una cuenta de pasivo.

Balanza de comprobación ajustada

Después de anotar en el diario los asientos de ajuste y pasarlos al mayor, se prepara una balanza de comprobación ajustada para verificar la exactitud del mayor, antes de preparar y actualizar los estados financieros de fin de año.

Ajustes por Inflación

El actualizar los estados financieros surge de la necesidad de conocer el valor real que tienen las partidas no monetarias de una empresa y conocer hasta que punto se han visto afectadas por la inflación. Las partidas no monetarias son aquellas cuyo valor varía con el transcurso del tiempo.

Los ajustes que más se realizan en las empresas son en las siguientes partidas:

Inventarios

Activos Fijos

Depreciación de activos fijos

Capital contable

Para ajustar los activos fijos por inflación, al igual que en los inventarios, se requiere del factor de ajuste. Una vez obtenido el factor, se le aplica al valor histórico. El ajuste se hará cargando a la cuenta del activo fijo y acreditando a la cuenta de exceso o insuficiencia de capital.

La depreciación acumulada es la contrapartida del activo fijo por lo tanto debe mostrar un saldo que este valuado con pesos del mismo poder adquisitivo que el activo fijo.

martes, 26 de octubre de 2010

NOTICIA ECONOMÍCA

.Los hombres siguen ganando más que las mujeres, los universitarios toman vuelo en el ámbito profesional y la flexibilidad salarial es una alternativa que aumenta dentro del mundo empresarial nacional. Algunas características de la situación laboral colombiana.

De acuerdo con el más reciente estudio sobre desigualdad salarial, Colombia pasó de ocupar la posición 22 entre 115 países en el 2006, al lugar 55, entre 134 este año. Y uno de los inconvenientes está en la baja participación de las mujeres en la fuerza laboral, ítem en el que Colombia ocupa el lugar 113, entre 134 naciones.

El Foro Económico Mundial usa un indicador de cero a uno para medir la igualdad, donde uno indica que hombres y mujeres tienen los mismos derechos. En participación laboral femenina, Colombia saca 0,55 y en equidad salarial 0,59.

Como lo publica Vanguardia, en items como participación económica y oportunidades igualitarias para hombres y mujeres, Colombia fue calificado con 0.6941, ocupando el lugar 45 en el listado total. En igualdad educativa, Colombia fue calificada con 0.9956, ocupando el lugar 44.

Como lo explica Daniel Gómez, PHD en Economía del Booth School of Business, Universidad de Chicago, para Dinero, la desigualdad de salarios es uno de los componentes más importantes de la desigualdad del ingreso. La desigualdad es en gran medida fruto de decisiones individuales de trabajo, inversión en educación y capital que no debemos desincentivar. El aumento en la desigualdad en Estados Unidos, China e India ha venido acompañado de una disminución importante en índices de pobreza, altas tasas de crecimiento e importantes oportunidades de progreso para el grueso de la población.

De acuerdo con el más reciente estudio sobre desigualdad salarial, Colombia pasó de ocupar la posición 22 entre 115 países en el 2006, al lugar 55, entre 134 este año. Y uno de los inconvenientes está en la baja participación de las mujeres en la fuerza laboral, ítem en el que Colombia ocupa el lugar 113, entre 134 naciones.

El Foro Económico Mundial usa un indicador de cero a uno para medir la igualdad, donde uno indica que hombres y mujeres tienen los mismos derechos. En participación laboral femenina, Colombia saca 0,55 y en equidad salarial 0,59.

Como lo publica Vanguardia, en items como participación económica y oportunidades igualitarias para hombres y mujeres, Colombia fue calificado con 0.6941, ocupando el lugar 45 en el listado total. En igualdad educativa, Colombia fue calificada con 0.9956, ocupando el lugar 44.

Como lo explica Daniel Gómez, PHD en Economía del Booth School of Business, Universidad de Chicago, para Dinero, la desigualdad de salarios es uno de los componentes más importantes de la desigualdad del ingreso. La desigualdad es en gran medida fruto de decisiones individuales de trabajo, inversión en educación y capital que no debemos desincentivar. El aumento en la desigualdad en Estados Unidos, China e India ha venido acompañado de una disminución importante en índices de pobreza, altas tasas de crecimiento e importantes oportunidades de progreso para el grueso de la población.

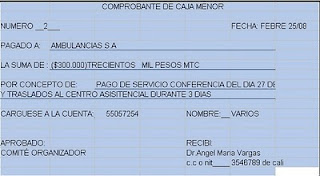

OTROS DOCUMENTOS CONTABLES SON

lA LIBRANZA

La libranza es un mecanismo de recaudo de cartera en donde el deudor autoriza a su entidad empleadora a descontar de su nomina mensual o quincenal una suma determinada para aplicar a la cancelación de sus obligaciones ante una entidad financiera, y la entidad empleadora se compromete a entregar dichas sumas a la entidad financiera en un plazo previamente convenido. Para el adecuado desarrollo del esquema de libranza es de suma importancia que la entidad financiera cuente con la autorización de descuento de nómina del deudor-empleado y el convenio de recaudo debidamente suscrito con la entidad empleadora en donde estén expresamente consignadas todas las obligaciones del convenio.

KARDEX

de componentes, expediciones o de toda clase de mercancias en general. al proceder asi, como cliente, dispondran de mejores herramientas profesionales que les permitiran ser mas competitivos en el mercado y esto reduciendo al mismo tiempo sus costes gracias a mejores rendimientos en materia de espacio en el suelo, de productividad y flujo de materiales. kardex propone una amplia gama de soluciones de almacenamiento, clasificacion y puesta a disposicion automatizadas, concebidas para mejorar la productividad y optimizar el espacio del suelo, permitiendo asi a las empresas ser mas competitivo en su funcionamiento al diario.

FACTURA DE CRÉDITO

Es un documento que sigue sin aceptación.

Permite fijar una fecha cierta para pago de las facturas que les venden a los hipermercados y otras grandes concentraciones comerciales o cuando son proveedoras de grandes industrias. Esto neutraliza los abusos de posición dominante de las grandes empresas, abusos que han sido sistemáticamente utilizados, por los grandes hipermercados y las grandes concentraciones industriales para obtener de manera desleal una mejor posición competitiva, en perjuicio de las pequeñas y medianas empresas de la producción, de la industria y del comercio, causando graves daños no solo a esos segmentos empresarios sino también a las economías regionales.

OTROS DOCUMENTOS CONTABLES

Recibo

El recibo es un documento, mediante el cual una persona acredita haber recibido de otra una determinada suma de dinero en efectivo o en especie y sirve de comprobante de pago.

Documento en que el acreedor reconoce expresamente haber recibido del deudor dinero u otra cosa a efectos del pago o cumplimiento de la obligación.

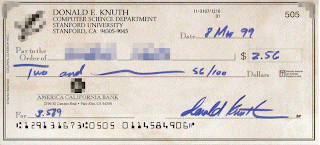

Cheque